Warum Indonesien mehr Aufmerksamkeit von der EU verdient

Die jüngsten globalen Entwicklungen haben die Außenbeziehungen der EU gehörig durcheinandergebracht. Im Westen haben die Vereinigten Staaten die einst zuverlässige und stabile transatlantische Partnerschaft erschüttert. Im Osten entwickelt sich China zu einer starken und selbstbewussten Macht mit politischen und wirtschaftlichen Interessen, die nicht immer mit denen der EU übereinstimmen. In diesen schwierigen Zeiten braucht die EU Partner, die über ihre traditionellen externen Netzwerke hinausgehen. Insbesondere sollte sie ihren politischen Ansatz gegenüber Asien – der Wachstumsregion des 21. Jahrhunderts – diversifizieren. Indonesien könnte eine starke Säule des „Pivot to Asia“ der EU sein.

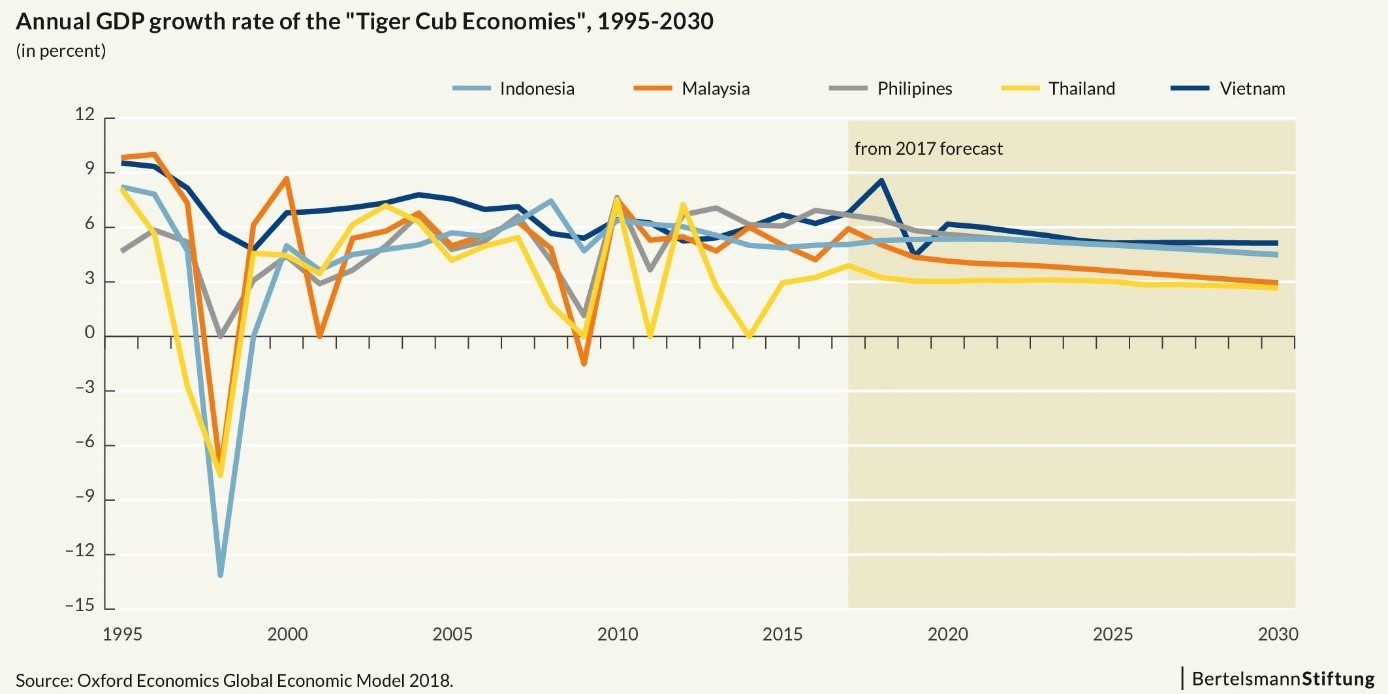

Nach dem Aufstieg der vier asiatischen Tiger (Hongkong, Singapur, Südkorea und Taiwan) in den späten 1980er und frühen 1990er Jahren wurden Indonesien, Malaysia, die Philippinen, Thailand und Vietnam als die nächste Generation von Tigerstaaten bekannt. Sie wurden analog zu diesen als „Pantherstaaten“ bezeichnet, um die hohen Erwartungen an ihr wirtschaftliches Potenzial auszudrücken. Die asiatische Finanzkrise von 1997/1998 störte dieses Bild jedoch nachhaltig, da die fünf Länder einen heftigen wirtschaftlichen Zusammenbruch erlebten und sich nur langsam erholten. Inzwischen hat China in der Region das Heft in die Hand genommen und ist zur dominierenden Wirtschaftsmacht in Asien und auch in den Wirtschaftsbeziehungen zwischen der EU und Asien geworden.

Das hat auch dazu geführt, dass wir, wenn wir in der EU über Asien sprechen, meistens nur China meinen. Doch Asien hat sehr viel mehr zu bieten als China. Langfristig betrachtet wird sich das Wachstum in Asien zudem stärker in den Südosten der Region verlagern. Der Projektion von Oxford Economics zufolge können Indonesien und die Philippinen im Jahr 2030 noch mit Wachstumsraten von rund 4,5 Prozent rechnen, Vietnam sogar mit leicht über 5 Prozent. Demgegenüber könnte Chinas jährliches Wirtschaftswachstum bis 2030 auf zwei Prozent zurückgehen.

Gegenwärtig sind Freihandelsabkommen zwischen der EU und südostasiatischen Ländern ein Schwerpunkt der EU-Handelspolitik: Die Freihandelsabkommen mit Vietnam und Singapur sind formal abgeschlossen und warten derzeit auf die nächsten Schritten; die Verhandlungen mit den Philippinen, Malaysia und Thailand hingegen haben bislang nur geringe oder keine Fortschritte gemacht (die Verhandlungen mit Malaysia und Thailand sind derzeit sogar ausgesetzt); die Verhandlungen mit Indonesien laufen seit Sommer 2016. Die vierte Runde fand im Februar 2018 statt und führte laut dem entsprechenden Bericht „zu Fortschritten in bestimmten Bereichen und einem besseren gegenseitigen Verständnis für die jeweiligen Positionen“.

Bevor also die nächste Verhandlungsrunde beginnt, die im Spätsommer dieses Jahres stattfinden soll, ist es ein guter Zeitpunkt, unsere Aufmerksamkeit auf die viertgrößte Volkswirtschaft der Welt und ihre Wirtschaftsbeziehungen zur EU zu richten.

Indonesiens Rolle im internationalen Handel und bei ausländischen Direktinvestitionen

Gemessen am Anteil an der Weltbevölkerung und am BIP liegt Indonesien auf Rang 4 bzw. 16 und ist damit die größte Volkswirtschaft unter den Pantherstaaten. Im Hinblick auf internationalen Handel und ausländische Direktinvestitionen (ADI) ist Indonesien jedoch immer noch ein Zwerg. Der Anteil des Landes an den weltweiten Exporten betrug 2016 rund 0,9 Prozent, an den weltweiten Importen rund 0,8 Prozent. Alle Pantherstaaten, mit Ausnahme der Philippinen, handeln mehr mit der Welt.

Ähnlich verhält es sich mit den ausländischen Direktinvestitionen. Indonesien hält derzeit rund 0,9 Prozent der weltweiten inwärtigen ADI-Bestände. Noch geringer ist sein Anteil an den weltweiten auswärtigen ADI-Beständen. Diese belaufen sich auf 0,2 Prozent. Unter den Pantherstaaten hat Indonesien jedoch die höchsten inwärtigen ADI zu verzeichnen und ist damit der für ausländische Investoren attraktivste „Panther“. Bei den auswärtigen ADI-Beständigen liegt es an 3. Stelle.

Indonesiens Rolle im Welthandel ist nicht ungewöhnlich für Länder mit einem großen Binnenmarkt, die tendenziell weniger Anreize haben, sich der Welt zu öffnen als kleine Volkswirtschaften. Die jährlichen Wachstumsraten des indonesischen Außenhandels stagnierten jedoch in den letzten Jahren. Dies ist nicht verwunderlich, denn laut dem BTI-Länderbericht „hat Indonesien im Bereich Liberalisierung des Marktzugangs für Handel und Investitionen widersprüchliche Signale gesendet“. Die Regierung hat in letzter Zeit die Beschränkungen in einigen Bereichen gelockert und gleichzeitig in anderen Bereichen strengere Kontrollen eingeführt. Derzeit scheint es also kein umfassendes politisches Engagement für die Öffnung der Wirtschaft zu geben.

Indonesien bleibt daher ein schwieriges Umfeld für internationalen Handel und Investitionen. Der Ease of Doing Business (EDB) Index der Weltbank und der FDI Regulatory Restrictiveness (FDI RR) Index der OECD zeigen dies sehr gut: Der EDB-Index platziert Indonesien auf Rang 72 unter 190 Ländern. Von den Pantherstaaten schneiden nur die Philippinen mit Rang 113 noch schlechter ab. Im FDI RR Index gehört Indonesien sogar zu den Top 10 der Länder mit den meisten Hürden für ausländische Investoren und wird darin wiederum nur von den Philippinen übertroffen.

Aufgrund der immer noch hohen Barrieren für Handel und Investitionen ist davon auszugehen, dass Indonesien noch viel Potential hat, sich noch stärker in die Weltwirtschaft zu integrieren. Jedoch müsste zunächst der politische Wille gegeben sein, dies auch zu tun.

Ungehobenes Potenzial: Handels- und Investitionsbeziehungen zwischen der EU und Indonesien

Asien spielt eine Schlüsselrolle im so genannten Extra-EU-Handel, also im Warenaustausch zwischen der EU und der übrigen Welt. Im Jahr 2016 lag der Anteil der Region bereits bei über 40 Prozent. Davon entfiel mehr als ein Drittel (14,9 Prozent) auf China, das bei den Extra-EU-Einfuhren an erster Stelle und bei den Extra-EU-Ausfuhren an zweiter Stelle (nach den Vereinigten Staaten) steht.

Im Gegensatz dazu spielen die Pantherstaaten im Handel der EU mit Asien nur eine untergeordnete Rolle. Sie haben im letzten Jahrzehnt kaum 1 Prozent des Extra-EU-Handels überschritten. Nur Vietnam konnte im Handel mit der EU ein dynamischeres Wachstum erzielen, wenn auch im Vergleich zu den anderen Panthern vom niedrigsten Level ausgehend.

Indonesien stagniert seit mehr als einem Jahrzehnt bei 0,7 Prozent des Extra-EU-Handels und ist damit 29. der Handelspartner der EU. Beide Regionen haben im Jahr 2016 lediglich 25 Mio. USD gehandelt. Für Indonesien ist die EU das viertgrößte Exportziel und das fünftgrößte Herkunftsland für Importe. Die scheinbare Asymmetrie in der gegenseitigen Bedeutung ist darauf zurückzuführen, dass die EU kein einzelnes Land ist, sondern aus 28 Mitgliedstaaten besteht. Unter ihnen sind die Niederlande („Rotterdam-Effekt“) und Deutschland die wichtigsten Handelspartner Indonesiens.

Im Gegensatz zum Extra-EU-Handel spielt Asien bei den ausländischen Direktinvestitionen (ADI) der EU eine eher untergeordnete Rolle: Der Anteil Asiens am auswärtigen ADI-Bestand der EU betrug im Jahr 2015 rund 13 Prozent, der Anteil Asiens an den inwärtigen ADI-Beständen der EU lag bei nur 9 Prozent. Während China das wichtigste Ziel für ADI europäischer Unternehmen in Asien ist, machen die Investitionen chinesischer Unternehmen in der EU weniger als ein Fünftel der europäischen ADI in China aus. Trotz der geringen Zahl gibt es jedoch eine hitzige Debatte über die Tätigkeit chinesischer Investoren in der EU, da Vermutungen bestehen, dass diese politische Motive verfolgen.

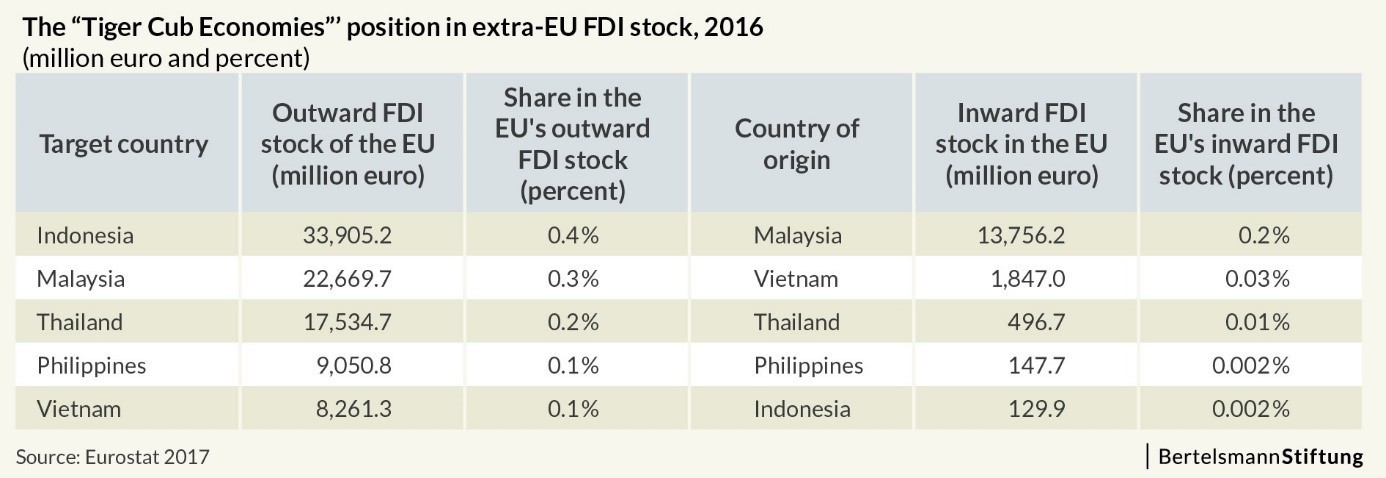

Indonesien hat als Ziel für ADI aus der EU in Asien an Bedeutung gewonnen und liegt in der Region auf Platz 6 und insgesamt auf Platz 28. Das Land ist unter den Pantherstaaten damit der wichtigste ADI-Standort für die EU. Betrachtet man die indonesischen Investitionen in der EU, so ergibt sich das umgekehrte Bild: Lediglich 0,002 Prozent der ADI-Bestände in der EU stammen aus Indonesien. Von den fünf Pantherstaaten spielt Malaysia in der EU die wichtigste Rolle als Herkunftsland von ADI.

Die obige Analyse zeigt, dass die Handels- und Investitionsbeziehungen zwischen der EU und Indonesien zahlenmäßig noch in den Kinderschuhen stecken. Es gibt jedoch einige Faktoren, die die Annahme zulassen, dass es deutlich Luft nach oben gibt:

Erstens ist Indonesien nach wie vor eine eher abgeschottete Volkswirtschaft. Eine weitere Liberalisierung, wenn sie politisch gewünscht ist, könnte den Außenhandel und ADI ankurbeln.

Zweitens haben beide Regionen zusammen eine Bevölkerung von weit über 750 Millionen Menschen. Eine bessere Integration zwischen den beiden Märkten würde indonesischen und europäischen Unternehmen vielfältige Geschäftsmöglichkeiten eröffnen.

Drittens ist die EU eine entwickelte Region mit hoher Kaufkraft. Indonesien ist eine aufstrebende Volkswirtschaft mit einer ständig wachsenden Mittelschicht. Beide Seiten könnten von diesen unterschiedlichen Entwicklungsstufen profitieren, da sie eher komplementäre Angebots- und Nachfragemuster als direkten Wettbewerb implizieren.

Es ist daher davon auszugehen, dass sich die Wirtschaftsbeziehungen zwischen der EU und Indonesien noch wesentlich dynamischer entwickeln könnten, als es derzeit der Fall ist. Das Freihandelsabkommen, über das derzeit verhandelt wird, könnte ein Schlüssel zur Freisetzung dieses wirtschaftlichen Potenzials sein.

Ausblick: Indonesien als Pfeiler im „Pivot to Asia“ der EU

Wie anderer Stelle bereits gesagt, bringen die Freihandelsabkommen der EU mit asiatischen Ländern, zum Beispiel mit Indonesien, mehr als nur wirtschaftliche Vorteile. Denn die EU braucht internationale Partner mehr denn je: Unter Präsident Trump scheinen die Vereinigten Staaten – traditionell das Herzstück der EU-Außenbeziehungen – kein verlässlicher Partner mehr zu sein. Vor allem angesichts der jüngsten Entwicklungen, die zeigen, dass Trump seine protektionistischen handelspolitischen Ideen tatsächlich in die Tat umsetzt.

Außerdem sind asiatische Länder im Hinblick auf den regionalen Handel nicht untätig. 16 von ihnen, darunter Indonesien, China und Indien, verhandeln noch immer über die Regional Comprehensive Economic Partnership (RCEP). Nach dem Rückzug der Vereinigten Staaten haben die verbleibenden Mitglieder der Trans-Pacific Partnership (TPP) ihre Schwierigkeiten untereinander überwunden und das Abkommen am 8. März 2018 in Chile als Comprehensive and Progressive Trans-Pacific Partnership (CPTPP) unterzeichnet.

Schließlich werden die Beziehungen zwischen der EU und China immer komplizierter, da sie sich von einer eher komplementär ausgerichteten Partnerschaft hin zu direktem Wettbewerb entwickeln. Und dieser findet aus Sicht der EU zudem oftmals auf einem unebenen Spielfeld statt.

Angesichts dieser Entwicklungen ist es für die EU noch wichtiger als bisher, ihren Ansatz gegenüber Asien zu diversifizieren und nach weiteren starken Partnern in der gegenwärtig und künftig dynamischsten Region der Welt zu suchen. Das Freihandelsabkommen mit Indonesien könnte ein strategischer Schritt sein, die viergrößte Nation der Welt als eine starke Säule des „Pivot to Asia“ der EU zu etablieren.

Dr. Cora Jungbluth ist Project Manager im Projekt Global Economic Dynamics der Bertelsmann Stiftung. Sie spezialisiert sich auf makroökonomische Analysen zu Asien mit einem Fokus auf regionale Freihandelsabkommen, globale Wertschöpfungsketten und internationale Direktinvestitionen.